Vad är definitionen av CAPM?

Definition av CAPM

Capital Asset Pricing Model (CAPM) utvecklad av Sharpe 1964 är en metod för att beräkna avkastningskravet på en tillgång genom relationen mellan risk mot förväntad avkastning under en viss period.

Det är förvisso den äldsta metoden för att räkna fram ett avkastningskrav men den är allmänt accepterad och fortfarande den vanligast förekommande. Modellen bygger på följande antaganden):

- Investerare är endast intresserade av genomsnittlig avkastning och varians av portföljens avkastning.

- Inlåning och utlåning till en riskfri ränta.

- Marknaden är friktionsfri.

- Investerare har samma inställning till risk, det vill säga alla investerare kommer fram till samma slutsats vad gäller genomsnittlig avkastning och standardavvikelse för samtliga portföljer.

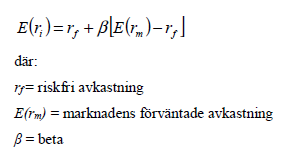

CAPM är en långsiktig jämviktsmodell och avser en marknadsportfölj som består av samtliga tillgångar på alla marknader. Eftersom det vore nästintill omöjligt att värdera alla tillgångar används normalt sett ett index som approximation för marknadsportföljen, exempelvis Affärsvärdens Generalindex. CAPM beräknas enligt följande formel:

Med CAPM beräknas det avkastningskrav (ri) investerare kräver för att investera i en tillgång med en given risk.

Avkastningen är således vad investerare förväntas tjäna under den period de håller tillgången.

För att kompensera investerare för den risk de tar när de investerar i tillgången inkluderas den riskfria räntan i modellen. Detta kan ses som en alternativkostnad, det vill säga vad de skulle kunna tjänat om de i stället investerat i ett ”riskfritt” sparalternativ.

Riskpremien (rm-rf) är konstant vid beräkning av avkastningskravet för samtliga aktier på en marknad vilket innebär att endast β-värdet får inverkan på avkastningskravet.

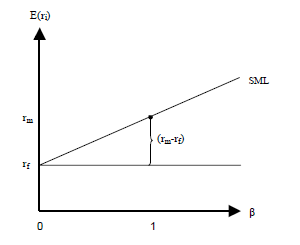

Detta leder till att tillgångens förväntade avkastning är en linjär funktion av dess systematiska risk. Den linjära funktionen som bildas visas i figur 1 och benämns Security Market Line (SML). Här visas just sambandet mellan den estimerade avkastningen och risken räknat i β. Eftersom β-värdet är unikt för varje aktie fås en egen riskpremie, [ ( ) ] m f β E r − r , beroende på dess osystematiska risk.

Alla dessa aktier kommer därför att ligga längs med SML. Om de inte gör det justeras de upp så att dess avkastning är relaterad till den risk de bär.

Läs mer om företagsvärdering

Var det här svaret till hjälp?

Företagsvärdering

Vet du vad ditt företag är värt? Eller har du behov av att kontrollera värdet på ett annat företag? Vi hjälper dig!

Köp Företagsvärdering